Shuningdek qarang

17.12.2024 08:58

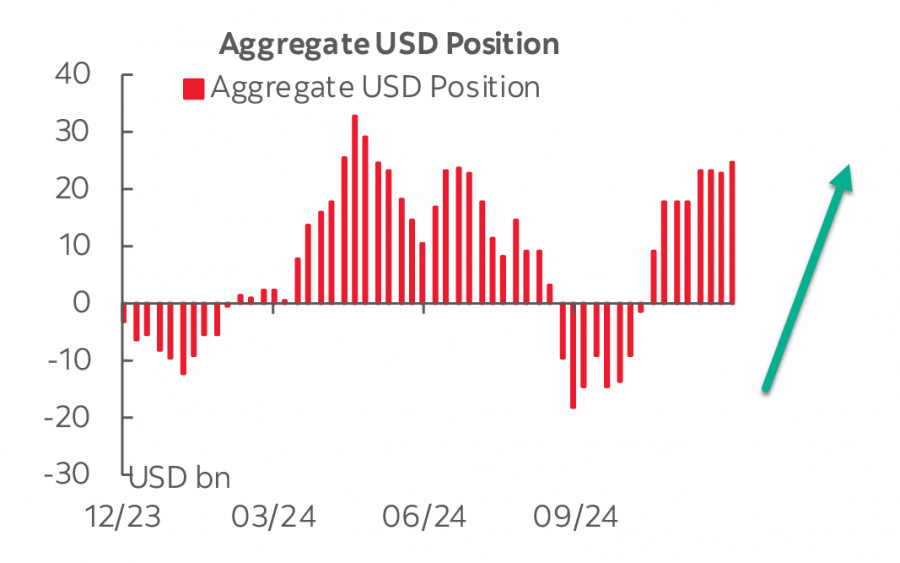

17.12.2024 08:58Совокупная длинная позиция по USD против основных мировых валют выросла за отчетную неделю на 1,49 млрд. Это не очень значительное увеличение, которое после двух недель стагнации пока не дает оснований уверенно прогнозировать возобновление спроса на доллар, но и тенденция к его дальнейшему росту пока не подвергается сомнению.

Обращает на себя внимание и то, что свои позиции улучшили швейцарский франк, японская иена и особенно золото – недельный прирост к длинной позиции составил 5,59 млрд, общий бычий перевес достиг 74,25 млрд. Всё указывает на то, что растет спрос на защитные активы и, по всей видимости, рынок начинает готовиться к возможной рецессии в мировой экономике, которая может быть спровоцирована новой экономической политикой США.

Каких ключевых изменений ждет рынок? Не так давно избранный президент Трамп пообещал ввести 25-процентный тариф на весь импорт из Мексики и Канады в качестве своего первого указа 20 января 2025 года. Он представил тариф как инструмент давления на эти соседние страны, чтобы они противостояли «вторжению» нелегальной миграции и потокам наркотрафика, особенно фентанила. Однако официальные данные говорят об обратном – выраженной связи между ввозом фентанила и миграцией нет. Основная часть наркотиков в США поступает через официальные пункты пересечения границы, и гражданами США, а не мигрантами. Выходит, дело в чем-то другом?

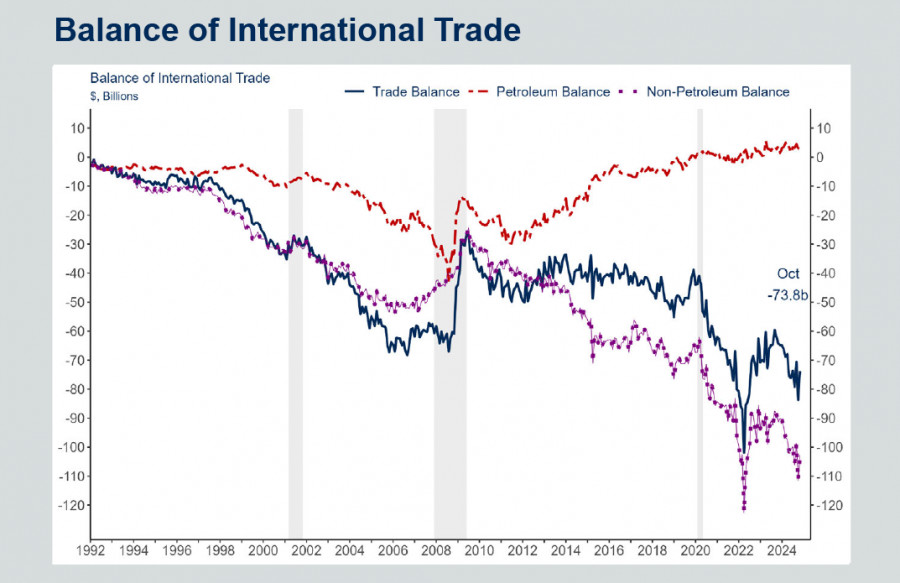

Да, это так, и Трамп уже неоднократно высказывался о том, что его беспокоит растущий торговый дефицит США, особенно с такими странами, как Китай, Мексика и Канада.

Обычно cчитается, что торговый дефицит может способствовать росту инвестиций, во всяком случае так утверждает экономическая теория, но Трамп рассматривает торговый дефицит как слабость экономики США, которую необходимо устранить. Вводя торговые ограничения, он стремится защитить внутреннюю экономику и стимулировать производственный сектор.

Программа Трампа считается проинфляционной, так как предполагает снижение налога на корпоративные прибыли и введение более высоких тарифов на импорт, эти меры предположительно приведут к росту инвестиций и устойчивости потребительской инфляции или даже к новому витку роста. И тот, и другой эффект приведет к более сильному доллару, поскольку вырастет спрос на него на внешних рынках и одновременно сохранится более высокая доходность, поскольку возможная устойчивость инфляции блокирует ФРС возможность снижать ставку.

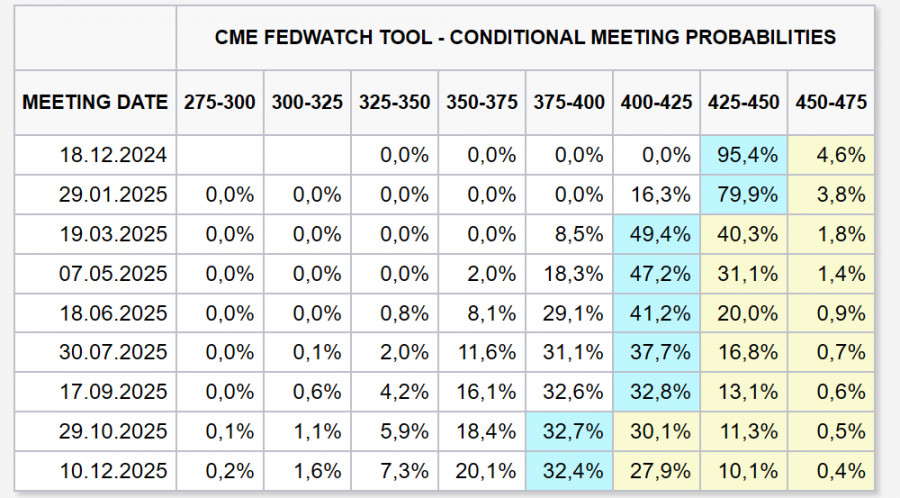

Прогноз по ставке на текущий момент выглядит так – рынок убежден, что ставка будет снижена на завтрашнем заседании на 25п, этот результат кажется уже делом решенным и полностью учтен в ценах, однако в 2025 г. предполагается только два снижения, причем ожидания по второму из них перенесены на октябрь, то есть рынок склоняется к более высокой ставке в течении более продолжительного времени. А там, где более высокая ставка, – там и более высокая доходность, что является для доллара мощным бычьим фактором.

Конечно, все сказанное выше – пока лишь предположения, основанные на том, что Трамп не откажется от своего плана и попытается его реализовать. В этом случае нужно готовиться к затяжному росту спроса на доллар и его укреплению, как минимум в перспективе ближайших полгода, пока новая тарифная политика не будет утверждена и начата ее реализация.

Что касается итогов заседания ФРС, которых мир ожидает как ключевое событие недели, то риски направлены на то, что сопроводительное заявление окажется более ястребиным. Как был вынужден признать глава ФРС Пауэлл, экономика США оказалась сильнее, чем ожидали чиновники ФРС в сентябре, когда снижали ставку на 50п. Рост рабочих мест восстановился, пересмотр предыдущих месяцев в пользу более высоких показателей, средняя заработная плата продолжает рост. Моlель GDPNow от ФРБ Атланты предполагает рост ВВП на 3,3% в текущем квартале, цены производителей в ноябре превысили прогнозы, равно как и цены на импорт, есть все основания предполагать, что основной дефлятор потребительских цен PCE, который учитывает ФРС, покажет также рост.

Соответственно, у ФРС есть все основания выдержать и более длительную паузу. На приближающемся заседании будет обновлен точечный график по ставке, в сентябре медианный прогноз составлял 100 пунктов снижения в 2025 г., теперь же с учетом всех изменений можно ожидать изменения прогноза в пользу 75п. или даже ближе к 50п, что рынок неизбежно расценит как бычий фактор для доллара.

Если эти ожидания подтвердятся, то доллар получит новый импульс к укреплению.

Вы сегодня уже поставили лайк статье

*Taqdim etilgan bozor tahlili axborot tavsifiga ega va bitim tuzish uchun ko'rsatma bo'lib hisoblanmaydi.

Seshanba kuni rejalashtirilgan makroiqtisodiy hisobotlar soni kam va muhim ahamiyatga ega emas. Yevrozonada ZEW instituti tomonidan e'lon qilinadigan iqtisodiy kayfiyat indekslari mavjud, ammo ular ikkilamchi xarakterga ega. Buyuk Britaniyada umuman

O'tgan hafta Donald Tramp hozirda AQSh bilan muzokaralar olib borayotgan barcha mamlakatlarga qarshi savdo tariflarini oshirishni jiddiy ko'rib chiqayotgani ma'lum bo'ldi. Tramp muzokaralarning sust ketayotganidan va hamkorlarning takliflari zaifligidan norozi

Besh hafta oldin AQSh dollariga nisbatan yirik valyutalar bo'yicha umumiy short pozitsiya ortishini to'xtatgan edi, bu esa dollarning valyuta bozorida faollashishi mumkinligiga ishora qilgan edi. Biroq, so'nggi CFTC hisobotida

Isroil va Eron bir-biriga raketa hujumlari uyushtirishda davom etmoqda, biroq bozorlar go'yoki o'z o'yinini o'ynamoqda, bu mojaro yadro bosqichiga o'tmasligini faraz qilib. Shu bilan birga, investorlar diqqatini haftaning asosiy voqealariga

Dushanba kuni hech qanday makroiqtisodiy hisobotlar rejalashtirilmagan, ammo yangiliklar bozorda yetarli. Bu hafta Donald Tramp barcha import bojlarini oshirish niyatini e'lon qildi, chunki uning "qora ro'yxati"dagi hech bir davlat Amerika

Yaxshilik avvalo o'z uyidan boshlanadi. Ma'lum bo'lishicha, AQShning 47-prezidenti Donald Trampning kripto sanoatiga bo'lgan sadoqati shaxsiy manfaatlarga borib taqaladi. Tramp va uning oilasi 2024-yilda o'g'illari ishga tushirishga yordam bergan raqamli

Buyuk Britaniyada e'tiborga loyiq bo'lgan hech bo'lmaganda bitta hisobot bor — chorshanba kuni may oyiga oid inflyatsiya hisobotining e'lon qilinishi kutilmoqda. Bozor prognozlariga ko'ra, yillik inflyatsiya darajasi 3.4% gacha pasayishi

Foreks grafiklari

Veb-versiyasi

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.