อ่านรายละเอียดเพิ่มเติม

29.04.2025 12:54 AM

29.04.2025 12:54 AMดัชนีกิจกรรมธุรกิจในเขตยูโรโซนกำลังลดลงท่ามกลางความไม่แน่นอนที่เพิ่มขึ้น ดัชนีแบบผสมในเดือนเมษายนลดลงจาก 50.9 เป็น 50.1 ใกล้ถึงเขตการหดตัว

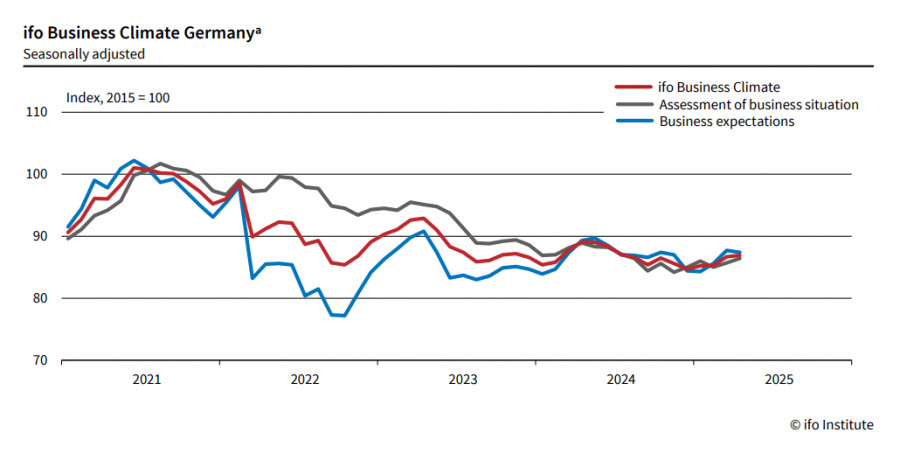

ขณะเดียวกัน ดัชนี Ifo Business Climate ของเยอรมันเพิ่มขึ้น เช่นเดียวกับดัชนีสภาพปัจจุบัน ในขณะที่มีเพียงดัชนีความคาดหวังที่ลดลงเล็กน้อย สะท้อนถึงความไม่แน่นอนเกี่ยวกับอนาคต

ในขณะที่อัตราเงินเฟ้อในยูโรโซนยังคงลดลง ธนาคารกลางยุโรปต้องเผชิญกับความจำเป็นในการปรับลดอัตราดอกเบี้ยในเดือนมิถุนายน อย่างไรก็ตาม ตามรายงานของ Reuters ความมั่นใจในการดำเนินการขั้นตอนนี้ยังมีน้อย สหภาพยุโรปยังไม่ได้ตอบสนองต่อการประกาศอัตราภาษี 20% ในขณะที่การเติบโตของกิจกรรมธุรกิจชะลอลง และอัตราการเติบโตเฉลี่ยของค่าแรงก็ลดลงอย่างมาก

ความเชื่อมั่นในดอลลาร์ถูกบ่อนทำลายจากการดำเนินการอย่างรวดเร็วของประธานาธิบดีทรัมป์แห่งสหรัฐอเมริกา ซึ่งในทางกลับกันมีส่วนทำให้อัตราเงินเฟ้อในยูโรโซนลดลงท่ามกลางการแข็งค่าเงินยูโร ปัจจัยทั้งหมดนี้เป็นเหตุผลที่สนับสนุนการปรับลดอัตราดอกเบี้ย ซึ่งอาจทำให้เงินยูโรได้รับแรงกดดัน ความคิดเห็นจากเจ้าหน้าที่ธนาคารกลางยุโรปทั่วไปนั้นเป็นไปในเชิงบวก ตัวอย่างเช่น เมื่อสัปดาห์ที่แล้ว Christine Lagarde กล่าวว่ากระบวนการลดเงินเฟ้อกำลังดำเนินไปได้ดีจนเกือบจะเสร็จสิ้น ขณะเดียวกัน Klaas Knot ประธานธนาคารกลางเนเธอร์แลนด์ เชื่อว่าแม้การเติบโตทางเศรษฐกิจจะชะลอตัวในระยะสั้น แต่อัตราเงินเฟ้อก็จะลดลงเช่นกัน

ข่าวส่วนใหญ่เป็นไปในทางลบ แต่การคาดหวังการปรับลด 50 จุดพื้นฐานในเดือนมิถุนายนดูเหมือนจะไม่เพียงพอ ขณะเดียวกันการปรับลด 25 จุดพื้นฐานก็ได้ถูกรวมอยู่ในตลาดแล้ว ทำให้ไม่น่าจะเป็นปัจจัยกดขี่ที่รุนแรงสำหรับเงินยูโร หากดอลลาร์อยู่ในสภาพที่ดี คู่สกุลเงิน EUR/USD อาจจะสามารถหาทางกลับทิศลงได้แล้ว แต่ในตอนนี้ยังไม่มีเหตุผลที่ชัดเจนสำหรับการกลับตัวดังกล่าว ปัจจัยทางการเมือง โดยเฉพาะการเจรจาการค้า อาจมีบทบาท แต่ทั้งสองฝ่ายใช้ความระมัดระวังและหลีกเลี่ยงการกล่าวที่รุนแรง

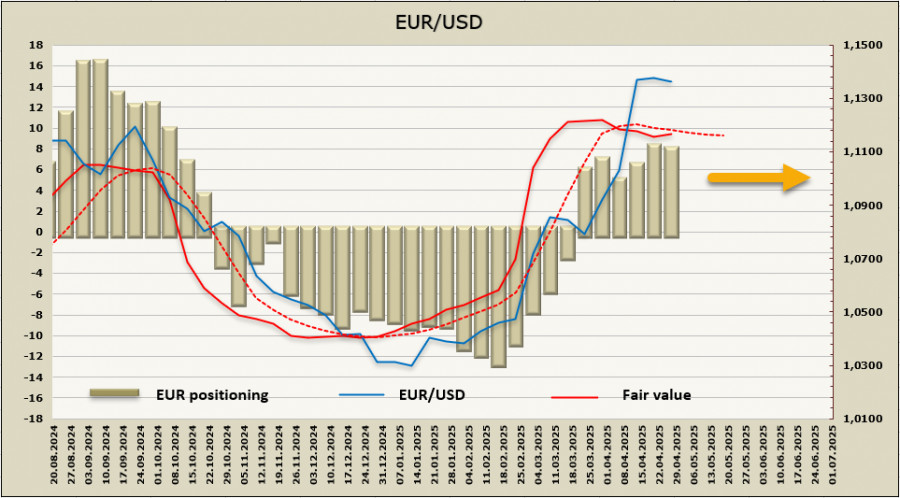

สถานะการลงทุนสุทธิในเงินยูโรลดลง $0.5 พันล้าน มาอยู่ที่ $9.3 พันล้านในช่วงสัปดาห์ที่รายงาน ตำแหน่งการลงทุนยังคงเป็นไปในเชิงบวก และมูลค่าที่เที่ยงธรรมแสดงให้เห็นถึงโอกาสในการพัฒนาแรงกระตุ้นเชิงบวกอีกครั้ง

ค่าเงินยูโรได้สูญเสียแรงผลักดันและกำลังรวมตัวอยู่ใกล้กับระดับสูงล่าสุด อย่างไรก็ตาม สัญญาณของการเคลื่อนไหวลงได้ลดลง เมื่อสัปดาห์ที่แล้ว เราสันนิษฐานว่า EUR/USD จะลดลงไปยังระดับการสนับสนุนที่ 1.1210 และอาจทำลายต่ำกว่า แต่ความอ่อนแอที่เพิ่มขึ้นของดอลลาร์ทำให้เกิดข้อสงสัยต่อสถานการณ์นี้อีกครั้ง การลดลงไปสู่ระดับ 1.1210 ยังเป็นไปได้ แต่การใช้เป็นโอกาสในการซื้อใหม่ดูเหมือนเหมาะสมกว่าเนื่องจากสัญญาณการเติบโตที่ฟื้นฟูได้เข้มแข็งขึ้น เราคาดว่าจะมีความพยายามในการทดสอบระดับสูงล่าสุดที่ 1.1575

ในขณะเดียวกัน ในระยะยาว ความแข็งแกร่งของยูโรดูจะไม่น่าเชื่อถือ ความเชื่อมั่นของตลาดบ่งชี้ว่า ECB อาจลดอัตราฝากเงินลงเหลือ 1.5% ภายในสิ้นปี หากเป็นเช่นนั้น แม้จะพิจารณาปัญหาในเศรษฐกิจสหรัฐฯ ยูโรก็ยังคงลำบากในการแข่งขันกับเงินดอลลาร์ซึ่งให้อัตราผลตอบแทนสูงกว่าอย่างมีนัยสำคัญ เว้นเสียว่า ในตอนนั้นสัญญาณภาวะถดถอยในสหรัฐฯ จะชัดเจนขึ้นและบังคับให้ Fed ต้องลดอัตราดอกเบี้ยอย่างดุดันมากขึ้น

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

หากคุณทำลายความสัมพันธ์กับเพื่อนบ้าน อย่าคาดหวังว่าพวกเขาจะยื่นมือเข้ามาช่วยเหลือ ภาษีของ Donald Trump และการเจรจาบีบบังคับที่ตามมานั้นได้ลดความเต็มใจของประเทศอื่นๆ และนักลงทุนต่างชาติที่จะซื้อพันธบัตรรัฐบาลสหรัฐฯ อย่างไรก็ตาม วอชิงตันต้องการขายพันธบัตรเหล่านี้อย่างเร่งด่วนท่ามกลางภาวะขาดดุลงบประมาณที่กำลังเพิ่มขึ้น ปัญหาทางการคลังได้จุดประกายให้เกิดความกลัวในตลาดหุ้นสหรัฐฯ ส่งผลให้ดัชนี S&P 500 ลดลง ก่อนหน้านี้

ความวุ่นวายและความไม่มั่นคงที่เกิดจาก Donald Trump ทั้งในสหรัฐฯ และทั่วโลกได้กลายเป็นสิ่งปกติ แต่ยังคงส่งผลให้ตลาดเกิดความผันผวนอย่างมาก และสภาพการณ์นี้ไม่มีวี่แววว่าจะดีขึ้น ตลาดหุ้นสหรัฐฯ ตกอย่างหนักในวันพุธ ท่ามกลางการพุ่งสูงของอัตราผลตอบแทนพันธบัตรรัฐบาลและความกังวลเกี่ยวกับการเปลี่ยนแปลงนโยบายการคลังที่ประธานาธิบดีสหรัฐฯเสนอ การพัฒนานี้ส่งผลกระทบอย่างมากต่อความเชื่อมั่นของนักลงทุนและหยุดการเติบโตของดัชนีหุ้นภายในประเทศ อัตราผลตอบแทนพันธบัตรระยะยาวพุ่งสูงขึ้นหลังจากการประมูลพันธบัตรรัฐบาลอายุ 20 ปี มูลค่า

คู่สกุลเงิน EUR/USD ยังคงเคลื่อนไหวขึ้นต่อเนื่องในวันพุธ โดยค่าเงินดอลลาร์สหรัฐลดลงอย่างสม่ำเสมอมากว่าหนึ่งสัปดาห์ ซึ่งไม่เคยเกิดขึ้นในรอบเดือน อย่างไรก็ตามทุกเรื่องราวก็ต้องมีวันสิ้นสุด เราได้กล่าวอยู่หลายครั้งว่าปัญหาของค่าเงินดอลลาร์สหรัฐและเศรษฐกิจของสหรัฐฯ นั้นไม่ได้เกี่ยวกับสงครามการค้าระหว่างประเทศอีกต่อไป แต่กลับเป็นเรื่องของตัวบุคคลอย่างนาย Donald Trump ในฐานะประธานาธิบดี แม้ว่าเราจะสามารถเข้าใจได้หากคำพูดนี้ดูเป็นการตัดสินใจที่กล้าหาญเกินไป แต่ตลาดก็แสดงให้เห็นอย่างชัดเจนว่ารู้สึกอย่างไรกับนโยบายของพรรครีพับลิกัน เมื่อเทรดเดอร์เริ่มพอจะยอมรับมาตรการภาษีของ

ค่าเงินคู่ GBP/USD เดินหน้าขึ้นทางเหนือในวันพุธ ถึงแม้จะดูเหมือนไม่มีเหตุผลที่เด่นชัดสำหรับการขึ้นนี้ ใช่แล้ว รายงานอัตราเงินเฟ้อซึ่งเป็นรายงานเดียวของวันในสหราชอาณาจักรแสดงให้เห็นถึงการเพิ่มขึ้นเกือบ 1% เมื่อเทียบกับปีที่แล้ว ซึ่งแน่นอนว่าเป็นปัจจัยบวกสำหรับสกุลเงินอังกฤษ เพราะมันลดโอกาสในการผ่อนคลายนโยบายการเงินโดยธนาคารกลางแห่งอังกฤษในปี 2025 อย่างมาก อย่างไรก็ตาม ค่าเงินปอนด์สเตอร์ลิงได้แสดงผลงานได้ดีมาตลอดโดยไม่ต้องมีรายงานนี้ มันยังไม่เห็นความจำเป็นในการแก้ไขหลังจากการขึ้นของค่าเงินสองเดือน

มีรายงานทางเศรษฐกิจมหภาคที่สำคัญหลายรายการมีกำหนดการณ์เปิดเผยในวันพฤหัสบดี ดัชนีความเคลื่อนไหวทางธุรกิจของภาคบริการและภาคการผลิตสำหรับเดือนพฤษภาคมจะถูกเปิดเผยในเยอรมนี, ยูโรโซน, สหราชอาณาจักร, และสหรัฐอเมริกา เป็นเรื่องง่ายที่จะเดาว่าความเคลื่อนไหวทางธุรกิจไม่น่าจะปรับปรุงอย่างมีนัยสำคัญท่ามกลางสงครามการค้าทั่วโลกที่ยังคงดำเนินอยู่ อย่างไรก็ดี ดัชนีเหล่านี้ไม่ได้สำคัญพอที่ตลาดจะเปลี่ยนใจหยุดขายดอลลาร์สหรัฐทันที รายงานอื่นๆ ก็มีน้ำหนักต่อผู้ค้าไม่มากเท่าไหร่ คงไม่มีใครสนใจเกี่ยวกับดัชนีสภาพอากาศทางธุรกิจของเยอรมนีหรือยอดขายบ้านใหม่ในสหรัฐฯ สักเท่าไหร่ จากเหตุการณ์สำคัญในวันพฤหัสบดี เราอาจสังเกตการแถลงการณ์ของ John

ธนาคารแห่งประเทศอังกฤษเพิ่งลดอัตราดอกเบี้ยลงเป็นครั้งที่สองในปี 2025 โดยให้เหตุผลว่าการชะลอตัวของภาวะเงินเฟ้อและการเคลื่อนไหวอย่างต่อเนื่องของระดับเป้าหมายที่ชัดเจน แต่ไม่ทันไรก็เกิดเหตุการณ์ที่ทำให้อัตราเงินเฟ้อในสหราชอาณาจักรพุ่งจาก 2.6% ต่อปี เป็น 3.5% ในทันที สิ่งที่ตามมาและข้อสรุปที่ตามมานั้นชัดเจนสำหรับผู้เข้าร่วมตลาดทุกฝ่าย รอบต่อไปของการผ่อนคลายทางการเงินคงจะยังอีกยาวนาน แม้จะมีคำรับรองจากเจ้าหน้าที่ธนาคารกลางหลายคนว่า การพุ่งขึ้นของอัตราเงินเฟ้อที่เกิดจากการขึ้นภาษีของ Donald Trump

เงินยูโรสามารถถือว่าเป็นสกุลเงินที่แข็งแกร่งได้หรือไม่? ฉันมีข้อสงสัยอย่างมากเกี่ยวกับเรื่องนี้ กลุ่มที่ปรึกษาทางเศรษฐกิจอิสระที่ปรึกษาให้กับ Friedrich Merz คาดการณ์ว่าเศรษฐกิจเยอรมนีจะเข้าสู่ช่วงชะงักงันหลังจากที่ตกต่ำมาสองปี Luis de Guindos รองประธานธนาคารกลางยุโรปกล่าวว่าอัตราดอกเบี้ยเงินฝากจะลดลงสู่ระดับที่เป็นกลางในไม่ช้านี้ ยุโรปกำลังใกล้เข้าสู่สงครามการค้าและมีแนวโน้มว่าจะพ่ายแพ้ เหล่านี้เป็นปัจจัยที่จะทำให้นักลงทุนที่ส่งเสริมค่าเงิน EUR/USD รู้สึกหวั่นวิตก แต่สิ่งที่เกิดขึ้นกลับตรงข้าม

ความเชื่อมั่นต่อดอลลาร์สหรัฐที่ถดถอย ข่าวลือเกี่ยวกับการแทรกแซงค่าเงินร่วมกัน และการนำเงินทุนกลับคืนสู่ญี่ปุ่นกำลังผลักดัน USD/JPY กลับเข้าสู่แนวโน้มขาลง ดนตรีในค่ายของกลุ่มวัวที่ตั้งอยู่บนพื้นฐานของการคาดการณ์ที่ว่าธนาคารกลางแห่งญี่ปุ่นจะไม่ปรับขึ้นอัตราดอกเบี้ยข้ามคืนในปี 2025 ไม่ได้เล่นนาน การถอยกลับกลายเป็นโอกาสอันดีในการเข้าสถานะขาย เมื่อการประชุมสุดยอด G7 ที่จะรวมถึงรัฐมนตรีว่าการกระทรวงการคลังและผู้ว่าการธนาคารกลางในประเทศแคนาดาใกล้เข้ามา การคาดการณ์เกี่ยวกับการแทรกแซงแบบร่วมกันในตลาดแลกเปลี่ยนเงินตราเพื่อให้ดอลลาร์สหรัฐอ่อนค่าก็ทวีความรุนแรงมากขึ้น มีการเปรียบเทียบกับปี 1985

แรงกระตุ้นจากทางใต้ที่เราเห็นในคู่สกุลเงิน EUR/USD ในระยะเวลาสี่สัปดาห์ได้จางหายไปอย่างเต็มที่แล้ว สัปดาห์ที่ผ่านมา ผู้ขายได้ดันคู่สกุลนี้ไปสู่ระดับต่ำสุดของเดือนที่ 1.1066 แต่แล้วดูเหมือนพวกเขาจะ "กลัวความสำเร็จของตัวเอง" และรีบล็อกกำไรไว้ เป็นผลให้ผู้ซื้อตัดสินใจเข้าควบคุมและปิดสัปดาห์ที่ 1.1165 วันนี้คู่เงินนี้ได้กลับมาที่ช่วง 1.1300–1.1400 ซึ่งเป็นระดับที่เคยเคลื่อนไหวก่อนการประชุมที่เจนีวาระหว่างเจ้าหน้าที่ระดับสูงของสหรัฐและจีน การประชุมนั้นนำไปสู่การพักรบทางการค้าที่ชั่วคราว

ดัชนีราคาผู้บริโภค (CPI) ของสหราชอาณาจักรเพิ่มขึ้นจาก 2.6% เป็น 3.5% ในเดือนเมษายน สร้างความประหลาดใจให้กับตลาดที่คาดการณ์ว่าจะเพิ่มขึ้นเป็น 3.3% เท่านั้น ดัชนี CPI หลักก็สูงกว่าที่คาดหมายไว้ และดัชนีราคาขายปลีกก็เติบโตอย่างมากเช่นกัน อัตราเงินเฟ้อประจำปีสูงเกินกว่า

สมาชิกInstaForex

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.