อ่านรายละเอียดเพิ่มเติม

07.04.2025 09:44 AM

07.04.2025 09:44 AMตลาดดูเหมือนจะถึงจุดต่ำสุด แต่มีใครบางคนเคาะจากด้านล่าง การขายออกต่อเนื่องสองวันที่เกิดจากมาตรการภาษีของ Donald Trump กลายเป็นการลดลงที่เลวร้ายที่สุดอันดับสี่ในประวัติศาสตร์ของดัชนีหุ้นกว้าง ๆ นับตั้งแต่มีการจัดตั้งในปี 1957 การลดลง 10.5% นี้เป็นรองเพียงการระบาดของ COVID-19 ในปี 2020, การล่มสลายของ Lehman Brothers ในปี 2008 และ Black Monday ในปี 1987 การดิ่งลงครั้งนี้ได้ลบมูลค่าตลาดของหุ้นในสหรัฐไปถึง 6.6 ล้านล้านดอลลาร์ — แต่ยังไม่มีใครรีบเร่งซื้อในช่วงที่ตลาดลดลง สถานการณ์อาจจะเลวร้ายลงไปอีก

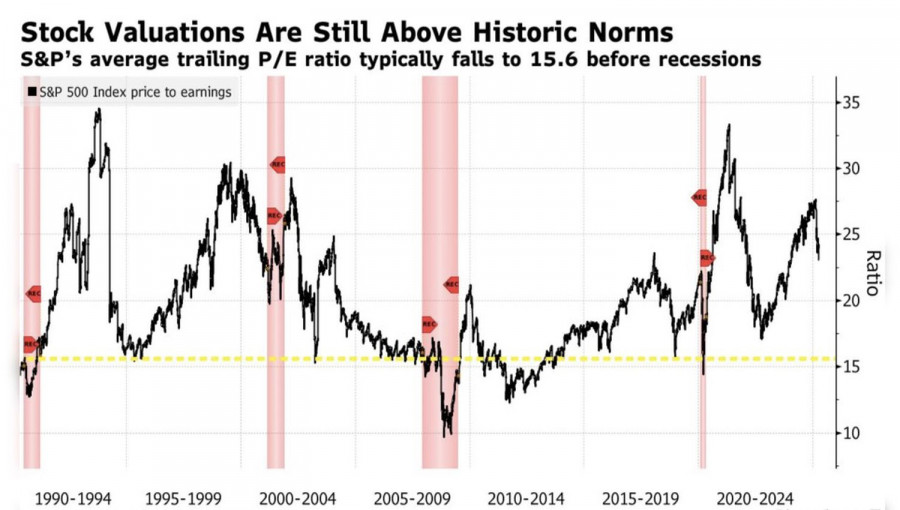

ตามประวัติศาสตร์ ในช่วงที่เกิดภาวะเศรษฐกิจถดถอย อัตราส่วนราคาต่อกำไรในอนาคต (forward price-to-earnings ratio) สำหรับ S&P 500 มีค่าเฉลี่ยอยู่ที่ประมาณ 15.6 แม้ว่าจะมีการขายออกในเดือนมีนาคม แต่ตัวเลขนี้ยังคงอยู่ที่ 23 ตลาดยังมีศักยภาพที่ลดลงไปได้อีก ซึ่งป้องกันนักลงทุนจากการพยายาม “จับมีดที่ตกลงมา”

ปัจจัยที่ทำให้ตลาดอยู่ในขาลงยังคงอยู่เหมือนเดิม — ในความเป็นจริง ภาษีที่สูงมากของ Trump ได้เพิ่มแรงกดดันเข้าไปอีก. JPMorgan คาดการณ์ว่า GDP ของสหรัฐฯ ในปี 2025 จะหดตัว 0.3% และได้ปรับประมาณการเดิมจาก +1.3% เป็นสถานการณ์เศรษฐกิจถดถอย แม้ว่า Scott Bessent รัฐมนตรีคลัง จะชี้ให้เห็นถึงตลาดแรงงานที่แข็งแกร่งและอ้างว่าไม่มีสัญญาณของการชะลอตัวทางเศรษฐกิจ แต่นักลงทุนยังคงสงสัย ตัวเลขการจ้างงานในเดือนมีนาคมแข็งแกร่งอย่างน่าประหลาดใจ แต่ข้อมูลในเดือนมกราคมและกุมภาพันธ์ได้ถูกปรับลดลงและอัตราการว่างงานเพิ่มสูงขึ้น ทั้งหมดนี้อาจเป็นความเงียบงันก่อนพายุจะมาถึง.

การตอบโต้ของจีน — ภาษีนำเข้าจากอเมริกา 34% — ยิ่งเติมเชื้อไฟให้มากขึ้น ก่อนหน้านี้ดูเหมือนว่าจีนจะต้องยอมตามอีกครั้งเช่นในปี 2018–2019 แต่ครั้งนี้ อเมริกาเผชิญหน้ากับทั้งโลก ไม่ใช่แค่ประเทศเดียว Washington อาจจบลงด้วยมือเปล่า โดยเฉพาะอย่างยิ่งเมื่อ Beijing ส่งสัญญาณถึงมาตรการกระตุ้นเศรษฐกิจครั้งใหญ่เพื่อบรรเทาผลกระทบของภาษี ยุโรปก็กำลังเดินไปในทิศทางเดียวกัน ซึ่งทำให้หุ้นในภูมิภาคเหล่านั้นยังคงมีความน่าสนใจและส่งเสริมให้ทุนเคลื่อนย้ายออกจากทวีปอเมริกาเหนือ.

พฤติกรรมของนักลงทุนก็มีเหตุผล ด้วยค่าเงินดอลลาร์ที่แข็งตัว ทำให้ชาวยุโรปได้รับผลตอบแทนจาก S&P 500 สูงถึง 490% ในช่วง 15 ปีที่ผ่านมา ในขณะที่ชาวอเมริกันได้เพียง 390% ในทางกลับกัน ดัชนีหุ้นยุโรปเติบโต 220% ในสกุลเงินยูโร แต่เพียง 150% เมื่อเป็นดอลลาร์ Pictet Asset Management กำลังวางแผนกลยุทธ์โดยคาดว่า ดัชนี USD อาจลดลง 10–15% ในอีกห้าปีข้างหน้า ฉะนั้นมันจะน่าแปลกใจหรือที่ทุนต่างๆ ไหลเวียนไปทางตะวันออก ข้ามมหาสมุทรแอตแลนติก?

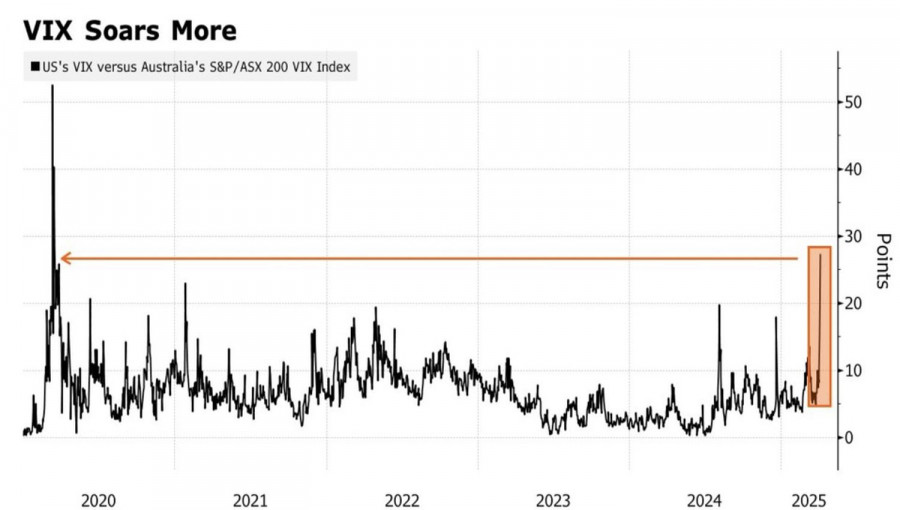

นอกจากนี้ ภาษีศุลกากรของทำเนียบขาวดูเหมือนจะกระทบต่อตลาดหุ้นของสหรัฐฯ หนักกว่าตลาดอื่นๆ ทั้งหมด สิ่งนี้สะท้อนถึงอัตราการเปลี่ยนแปลงของดัชนีความผันผวน VIX ซึ่งได้สูงสุดถึงระดับที่ไม่เคยเห็นตั้งแต่การระบาดของโควิด-19

ทางเทคนิคนั้น บนกราฟรายวันของ S&P 500 ความเสี่ยงของการปรับฐานเพิ่มเติมเพิ่มขึ้นไปสู่ระดับหมุนที่ 4910 และ 4925 ตำแหน่งเปิดสั้นๆ ในดัชนีกว้างควรรักษาไว้และเพิ่มขึ้นเป็นระยะๆ

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

เงินดอลลาร์สหรัฐลดลงสู่ระดับต่ำสุดนับตั้งแต่เดือนมกราคม 2024 หลังจากประธานาธิบดีโดนัลด์ ทรัมป์วิจารณ์ธนาคารกลางสหรัฐ (Federal Reserve) ซึ่งก่อให้เกิดความกังวลเกี่ยวกับความเป็นอิสระของธนาคารกลาง เงินดอลลาร์อ่อนค่าลงเมื่อเทียบกับทุกสกุลเงินหลักหลังจากที่เควิน ฮาสเซ็ตต์ ผู้อำนวยการสภาเศรษฐกิจแห่งชาติกล่าวว่าทรัมป์กำลังพิจารณาที่จะถอด เจอโรม พาวเวลล์ ประธานเฟดออก ความคิดเห็นดังกล่าวกระตุ้นให้มีการขายเงินดอลลาร์ในวันจันทร์ ขณะที่ราคาทองคำซึ่งมักจะเคลื่อนไหวในทิศทางตรงกันข้ามกับเงินดอลลาร์สหรัฐก็พุ่งขึ้นสู่ระดับสูงสุดเป็นประวัติการณ์

เมื่อวันจันทร์ ตลาดหุ้นสหรัฐฯ ได้เผชิญกับการลดลงอย่างรุนแรง ทำให้การแลกเปลี่ยนหลากหลายทั่วโลกตกต่ำลง การกระทำที่ "ผันผวน" ของประธานาธิบดีทรัมป์ยังคงเปลี่ยนจากประเด็นร้อนหนึ่งไปอีกประเด็นหนึ่งอย่างต่อเนื่อง โดนัลด์ ทรัมป์ ได้เพิ่มความรุนแรงในการวิจารณ์ประธานธนาคารกลาง เจอโรม พาวเวลล์ อีกครั้ง สร้างความวิตกเกี่ยวกับความเป็นอิสระของธนาคารกลางและทำให้นักลงทุนตกใจ บนเครือข่ายสังคมของเขา

เป็นไปไม่ได้ที่จะอัดฉีดเงินทุนเข้าสู่เศรษฐกิจที่ไม่เสถียรจากการเมือง ทุนยังคงไหลออกจากสหรัฐอเมริกา และการโจมตีธนาคารกลางสหรัฐฯ ของ Donald Trump เพียงแต่เร่งกระบวนการนี้ขึ้น ในขณะเดียวกัน จีนก็ไม่ยอมยกธงขาวในสงครามการค้าและระงับการนำเข้าก๊าซธรรมชาติเหลวจากสหรัฐอเมริกา นักลงทุนน่าสงสัยว่าการเจรจาของวอชิงตันกับประเทศอื่นๆ จะมีผลอย่างรวดเร็ว จึงยังคงขายหุ้น S&P 500 ต่อไป

ไม่มีเหตุการณ์ทางเศรษฐกิจมหภาคที่กำหนดไว้สำหรับวันอังคาร—ทั้งในสหรัฐอเมริกา ยูโรโซน เยอรมนี หรือสหราชอาณาจักร ดังนั้น ถึงแม้ตลาดจะให้ความสนใจกับข้อมูลเศรษฐกิจมหภาค ก็ไม่ได้มีข้อมูลในวันนี้ ตลาดยังคงซื้อขายโดยมุ่งเน้นไปที่ "ปัจจัยจากทรัมป์" เป็นหลัก นอกจากนี้วันจันทร์ที่ผ่านมาแสดงให้เห็นว่า ดอลลาร์อาจประสบการลดลงอย่างมากได้แม้ไม่มีข่าวสารออกมาจากทำเนียบขาว เราจะไม่แปลกใจหากค่าเงินดอลลาร์ของสหรัฐฯ ยังคงลดลงต่อไปในวันนี้ ไม่มีเหตุผลที่จะต้องพูดถึงการเปลี่ยนแปลงพื้นฐานอื่นใดนอกจากสงครามการค้าของ

คู่เงิน GBP/USD ซื้อขายสูงขึ้นในวันจันทร์นี้ แม้ว่าจะไม่มีเหตุผลหรือพื้นฐานที่ชัดเจนสำหรับการเคลื่อนไหวนี้ อย่างไรก็ตาม สเตอร์ลิง (พาวด์) ได้มีการปรับตัวสูงขึ้นแม้แต่ในวันที่ยูโรหยุดเส้นทาง "ไปทางเหนือ" ดังนั้นในวันจันทร์—วันที่ดอลลาร์อ่อนค่าลงอย่างเห็นได้ชัด—ก็จะเป็นเรื่องแปลกถ้าสกุลเงินอังกฤษไม่ได้แข็งค่าขึ้น เหตุผลที่ดอลลาร์อ่อนค่าล่าสุดได้ถูกพูดถึงไปในบทความ EUR/USD แล้ว จึงจะไม่กล่าวซ้ำในที่นี้ แต่บทความนี้จะมุ่งเน้นไปที่ประเด็นสำคัญอื่น

คู่สกุลเงิน EUR/USD เริ่มต้นวันจันทร์ด้วยการลดลงอย่างหนักจากราคาเปิด น่าสนใจที่การร่วงลงของดอลลาร์สหรัฐครั้งนี้ไม่ได้มีสาเหตุมาจากประธานาธิบดีอเมริกัน ไม่มีเหตุการณ์เฉพาะใดๆ ที่กระตุ้นให้เกิดการร่วงลง ตลาดนิ่งเฉยอยู่ทั้งสัปดาห์ แล้วก็ดูเหมือนว่าจะสรุปว่าไม่มีการลดความรุนแรงของสงครามการค้าระดับโลกที่น่าจะเกิดขึ้นในอนาคตอันใกล้ บางทีอาจจะมาจากรายงานวงในที่ยังคงหลั่งไหลต่อเนื่องไปยังสื่อมวลชน เราเคยกล่าวมาก่อนว่าความสัมพันธ์การค้าและข้อตกลงที่อาจเกิดขึ้นกับสหภาพยุโรปและจีนเป็นปัจจัยสำคัญสำหรับดอลลาร์ เศรษฐกิจสหรัฐฯ และ Donald Trump ยอดการค้าที่เกี่ยวข้องกับภูมิภาคเหล่านี้วัดค่าได้ในระดับหลายร้อยพันล้านดอลลาร์—ดังนั้นจึงมีความสำคัญ

ดัชนีดอลลาร์สหรัฐอัปเดตค่าต่ำสุดในรอบสามปีเมื่อวันจันทร์ โดยตกลงมาอยู่ในช่วง 97 เป็นครั้งแรกตั้งแต่เดือนมีนาคม 2022 เงินดอลลาร์เริ่มต้นสัปดาห์การซื้อขายด้วยช่องว่างขาลง ท่ามกลางปฏิทินเศรษฐกิจที่เกือบจะว่างเปล่า (อีกทั้งยังเป็นวันอีสเตอร์มันเดย์) เหตุผลที่สำคัญสำหรับการลดลงอย่างเฉียบพลันของเงินดอลลาร์คือความเสี่ยงที่เพิ่มขึ้นของภาวะเศรษฐกิจถดถอยในสหรัฐฯ เนื่องจากแนวโน้มที่เลวร้ายของสงครามการค้า และการกล่าวอ้างว่าประธานาธิบดีโดนัลด์ ทรัมป์ ต้องการปลดประธานธนาคารกลาง Jerome Powell

สถานะการเก็งกำไรระยะสั้นที่เป็นขาลงทั้งหมดของเงินดอลลาร์สหรัฐเพิ่มขึ้นมากกว่าสองเท่าในสัปดาห์ที่รายงาน โดยถึงระดับ -10.1 พันล้านดอลลาร์ แคนาเดียนดอลลาร์และเยนแข็งค่าขึ้นมากที่สุด ในขณะที่การเคลื่อนไหวของยูโรอ่อนแรงลงเล็กน้อย—แต่ไม่ว่าจะกรณีใดก็ตาม ต้องยอมรับว่า ดอลลาร์ยังคงอยู่ภายใต้แรงกดดันอย่างหนักหน่วง ราคาทองคำทำลายสถิติแทบทุกวัน โดยเกินกว่า 3,400 ดอลลาร์ต่อออนซ์ ซึ่งเห็นได้ชัดเจนว่าไม่ใช่ขีดจำกัด นอกจากนี้ น้ำมันก็เริ่มกลับมามีการเติบโต

ระวังสิ่งที่คุณปรารถนา เมื่อความปรารถนาของ Donald Trump ในการทำให้อเมริกายิ่งใหญ่อีกครั้งและกลับไปสู่ยุคทองกำลังส่งผลให้เกิดความเชื่อถือในสินทรัพย์ของสหรัฐฯ เสื่อมถอย เกิดการไหลออกของทุน และค่าเงินดอลลาร์สหรัฐที่อ่อนตัวลง ดัชนี USD ได้ร่วงลงสู่ระดับต่ำสุดนับตั้งแต่เดือนกันยายน ขณะที่การปรับตัวขึ้นของค่าเงิน EUR/USD ได้เร่งขึ้นท่ามกลางการวิพากษ์วิจารณ์ Jerome

ความต้องการทองคำยังคงแข็งแกร่ง โดยทำการซื้อขายใกล้กับระดับสูงสุดตลอดกาล อยู่ใต้ระดับสำคัญทางจิตวิทยาที่ $3400 เล็กน้อย นโยบายการค้าระหว่างประเทศที่เข้มงวดซึ่งดำเนินการโดยประธานาธิบดีโดนัลด์ ทรัมป์ของสหรัฐ รวมถึงความกังวลเกี่ยวกับเศรษฐกิจถดถอยของสหรัฐ และความตึงเครียดทางการค้าที่เพิ่มขึ้นระหว่างสหรัฐและจีน ยังคงส่งผลต่อนักลงทุน ซึ่งส่งผลให้ยังมีความสนใจในทองคำในฐานะแหล่งหลบภัยที่ปลอดภัยต่อไป การปรับภาษีล่าสุดของทรัมป์—สูงถึง 145% สำหรับสินค้าจีนบางประเภทและสูงถึง 245%

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.