Шунингдек қаранг

24.12.2024 11:02

24.12.2024 11:02Последние перед рождественскими праздниками макроэкономические данные подтверждают идею о том, что доллар останется сильным еще продолжительное время и причин ожидать его разворота нет.

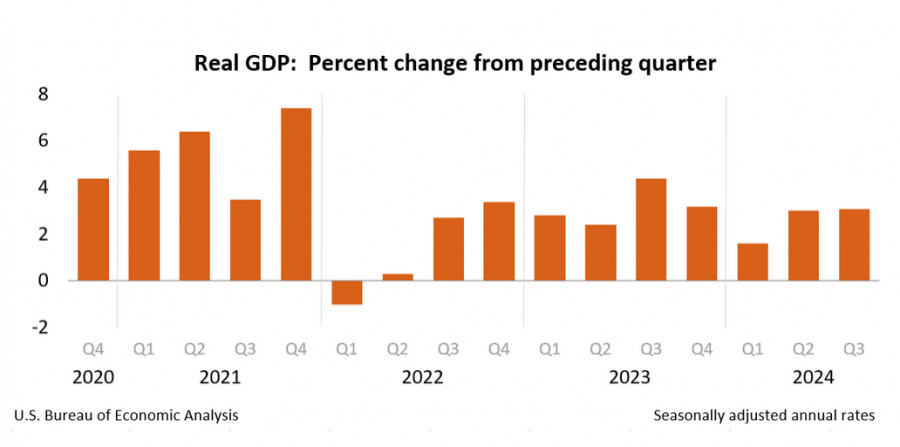

Третья оценка ВВП США в 3 квартале показывает, что рост экономики ускорился до 3.1%, вторая оценка была на уровне 2.8%, то есть уточненные данные показывают более сильные позиции. Кроме того, что в 3 квартале выше, чем был во втором, то есть пока никаких признаков рецессии, чего опасались многие экономисты, нет.

Силу американской экономике обеспечивает высокий уровень потребительского спроса. Опубликованный в пятницу отчет по расходам на личное потребление показал, что личные расходы выросли в ноябре на 0.4%, что немного ниже прогноза 0.5%, но выше октябрьских 0.3%. Ценовой индекс PCE вырос с 2.3% до 2.4% г/г, базовый остался на уровне 2.8% г/г. В целом данные оказались чуть ниже прогнозов, но выше уровня октября, что подчеркивает общий тренд на высокий уровень потребительского спроса и сохранения инфляционного давления.

ФРС предпочитает опираться на данные PCE, чем на потребительскую инфляцию, считая его более информативным. Здесь нужно отметить, что темпы роста располагаемых доходов стали ниже и соответствуют долгосрочным данным, но в целом потребительский рост остается сильным, а рост зарплат остается выше долгосрочного тренда, что предполагает высокий уровень потребительского спроса в перспективе. Однако с учетом того, что ожидаемые шаги администрации Трампа приведут к росту располагаемых доходов, неудивительно, что ФРС находится в режиме неопределенности.

Основной причиной ястребиного разворота ФРС стал пересмотр прогноза по инфляции с 2.1% до 2.5% на 2025 г., к тому же большинство членов Комитета увидели риски новых повышений.

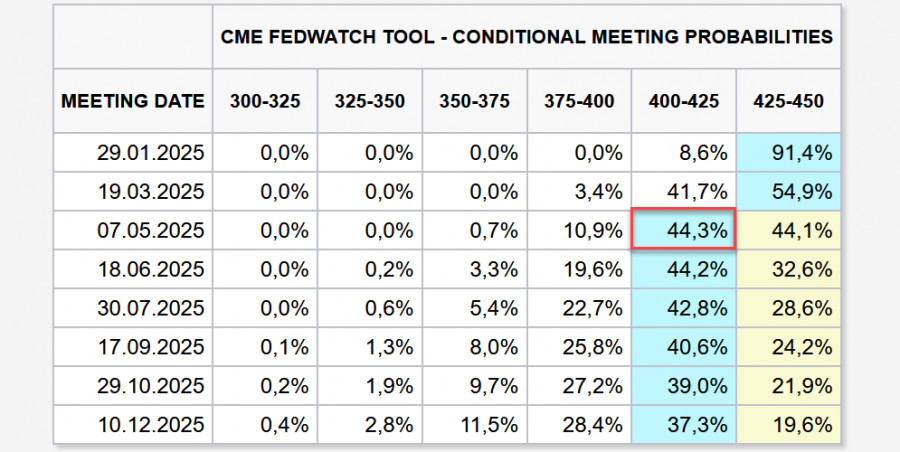

Рынок фьючерсов CME видит теперь только одно снижение ставки ФРС в 2025 году, предположительно на майском заседании. Излишне говорить, что при такой динамике доходность американских облигаций будет выделяться среди конкурентов, что обеспечит доллару уверенный спрос.

Следует отметить, что среди членов FOMC есть определенные разногласия относительно будущей политики, которые выражают высокую степень неопределенности и даже в некотором роде растерянности – все, что казалось очевидным в сентябре, сейчас подвергается тотальному пересмотру. Глава ФРБ Чикаго Гулсби заявил, что он повысил свой прогноз по ставке на 2025 года, но при этом ожидает дальнейшего снижения инфляции. Уильямс из ФРБ Нью-Йорка был более откровенен – много неопределенности в отношении инфляции, риски стали выше, нужно понять, какой будет политика администрации Трампа и Конгресса. Глава ФРС Кливленда Хэммак заявила, что предпочитает сохранять политику стабильной, пока не увидит дополнительных доказательств того, что инфляция возобновила движение к таргету 2%.

Очевидно, что многое решат первые 100 дней президентства Трампа, который намерен повысить тарифы и депортировать нелегальных рабочих, что может привести к более высоким темпам инфляции в первой половине года. Соответственно, если это произойдет, что шансы увидеть хотя бы одно снижение ставки в течение года станут еще ниже, а вот шансы на то, что ставка может быть повышена, возрастут.

Как следствие, доходность облигаций США останется на высоком уровне, что будет поддерживать спрос на доллар, особенно на фоне более сильных позиций экономики США относительно еврозоны, Великобритании и Японии. Последний отчет CFTC показал, что спекулятивный перевес доллара значительно усилился за отчетную неделю, относительную стабильность показали только евро, франк и фунт, по всем остальным валютам перевес доллара усилился.

Мы не видим оснований ожидать снижения спроса на доллар в ближайшие месяцы. Возможно, тренд на его укрепление не будет агрессивным, но то, что разворот маловероятен – это основной прогноз, который можно сделать на 2025 г.

Вы сегодня уже поставили лайк статье

*Тақдим этилган бозор таҳлили ахборот тавсифига эга ва битим тузиш учун кўрсатма бўлиб ҳисобланмайди.

Экономический календарь предстоящей недели не насыщен важными для пары eur/usd событиями фундаментального характера. Но в условиях информационного вакуума относительно перспектив торговых переговоров, даже малозначительные «классические» фундаментальные факторы могут оказаться

Пара евро-доллар завершила пятничные торги на отметке 1,1165. С формальной точки зрения раунд завершился в пользу продавцов eur/usd, ведь торги понедельника начались на уровне 1,1201. Пара постепенно сползает вниз

Один из управляющих ЕЦБ Мартинс Казакс допускает еще одно или два снижения процентных ставок, а другой член Комитета по денежно-кредитной политике и президент ЦБ Франции Франсуа Вилльруа де Гало полностью

Макроэкономических событий на понедельник запланировано крайне мало. По сути, будет опубликована только вторая оценка индекса потребительских цен в Евросоюзе за апрель, которая никакого значения для рынка не имеет по трем

На этой неделе президент FOMC Джером Пауэлл снова сообщил о невозможности смягчения денежно-кредитной политики из-за ожиданий ускорения инфляции. Другие управляющие ФРС согласны с Пауэллом. В частности, Адриана Куглер заявила

Ўргатувчи видео

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.